企業を比較するには単年じゃ足りない!

前回の記事では、三協フロンテアが同業の2社と比べて、「業績も配当利回りもいいのに、なんか割安っぽいんだけど…。」というのを見てきました。

今回はさらに深掘りしていきます。

前回見たのは単年の売上高とか配当利回りとかの比較でした。一年だけ比べたんじゃ、正確とは言えません。その年だけ良かったなんてこともあるから!

だから今回は、複数年の比較をします。

企業を複数年で比べてみよう!

今回もバフェットコードさんにお世話になります!三協フロンティア・ナガワ・東海リースの個別ページを見てみましょう! そして比べてみましょう。

売上

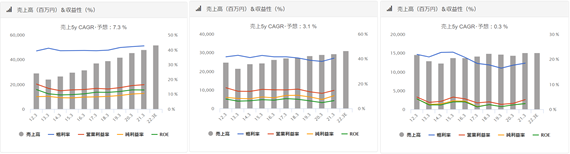

左から三協フロンテア・ナガワ・東海リースの売上高推移のグラフ。左の縦軸がいくら売り上げたの金額。右の横軸が利益率の%。

横軸がそれぞれの年度です。縦軸は企業によって変わるので注意してくださいね。

グラフをちらっと見ただけでも三協フロンテアのグラフが綺麗な右肩上がりを示しているのが分かります。

また青とか赤の線は利益率について表しているグラフですけど、

- ナガワと三協フロンティアの利益率がほぼ同じくらい

- 東海リースの利益率だけ非常に低い

- 三協フロンテアは ROE が高め

というのがこれからも分かります。

上の結果から言えるのは、

- 三協フロンテア・ナガワの営業利益率は20%を目指しており、安定して結構高い。モノを売る会社で20%前後なので、競合があんまりいないのかも。

- 東海リースは利益率が低いので、あまり儲からないような仕事をしている。言ってみれば薄利多売の仕事をしている。

- ナガワは ROE が低く推移しているので、あまり事業を拡大しないようにしているのかも?

ぐらいのことですかね。この時点で東海リースの投資はやっぱりないなあということで。

EPS/BPS

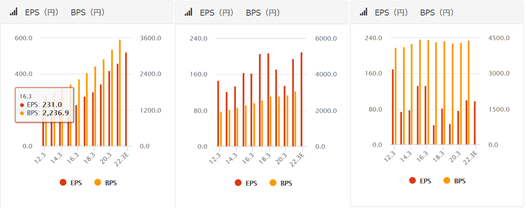

これも左から同じ順番です。左側の縦軸は EPS、 右側の縦軸は BPS を表しています。 EPS/BPS についてもいつか記事で説明したいです。

おさらいしておくと、

- EPS:一株あたりの利益

- BPS:一株当たりの純資産

ということですが、説明は長くなりそうなのでまた次の機会に。

EPS が赤で表されてますが、これが右肩上がりなら会社として毎年成長しているよーという指標です。

ここでも三協フロンテアは9年連続で右肩上がり。これは本業が安定して成長しているということの裏付けでもあります。

ナガワもある程度の期間は右肩上がりですが、年によって前年を下回ったりとちょっと不安定です。私なら投資対象としては避けたいですね。東海リースはガタガタですし…。

BPS。 現金とか不動産とか工場とか増えたよー。みたいなことを表すものです。三協フロンテアが際立ちます。会社として資産をどんどん増やしている。

どちらかと言うと EPS の方を重視して私は投資判断をしますが、三協フロンティアはどちらも右肩上で素晴らしいです。

配当実績

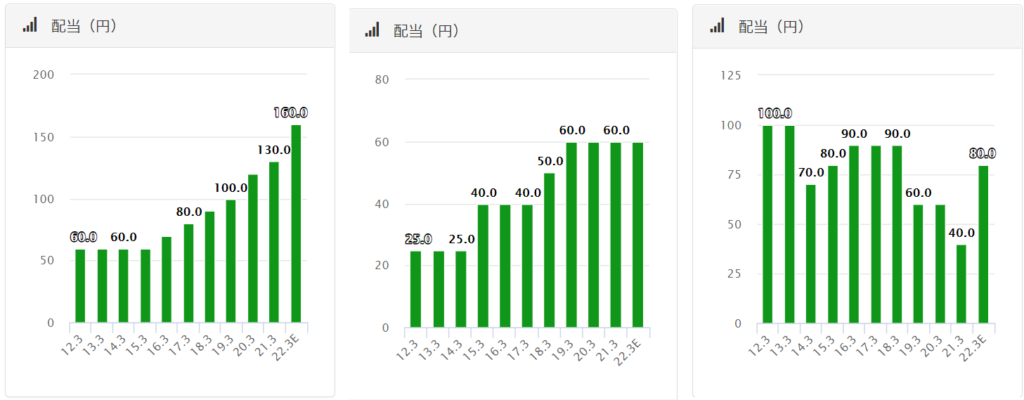

このグラフは縦軸に一株当たりの配当の金額をとっています。これまた三協フロンテアが右肩上がりなのがよくわかります。2015年から毎年配当を増やしているんですね。

ナガワも徐々に配当を伸ばしてきてはいますが、配当利回りは1%を切っていて、あまり株主思いとは思えません…。株主優待でクオカード1万円出してるみたいですが、それなら配当を上げた方がいいと思ったりします。

東海リースは配当利回り5パーセントと、日本企業の中ではトップクラスに高いですが、年によってバラバラなので、いつ下がるか分からない。長期投資するにはリスキーだという認識です。

自己資本比率とネットデット純利益倍率

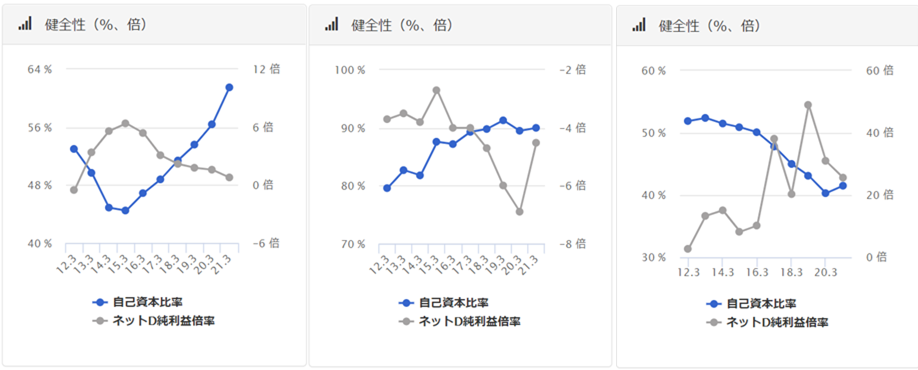

これは自己資本比率と、ネットデッド純利益倍率を表したグラフ。左側の縦軸に自己資本比率(%)、右側の縦軸に純利益倍率を表しています。

青のグラフ、自己資本比率とは会社がどれだけ借金をしていないかを表すものです。数字が高いほど、借金あんまりありませんよー。ってこと。

目を見張るのはナガワ。自己資本比率90%と、ほとんど借金をしておりません。次に目立つのは三協フロンテア。2016年から、どんどん借金を返していっているのが分かります。

灰色のグラフ:ネットデット純利益倍率は、 一年で稼いだお金で、これだけ借金返せますよー、というのを表しています。

例えば、三協フロンテアは2015年の段階で、6年間分の純利益=借金の総額だったわけです。それが2021年には一年間分の純利益=借金の総額となっているので、めちゃめちゃ借金を返してきたことがわかります。

ナガワは全然借金をしてないですね…

ちなみに企業が借金するかどうかについては、

「日本て金利が低いから、金利が低い時に借金するのはアリじゃね?」

と思っているので、利益が伸び続けているのであれば、むしろ借金してほしい派です。(これはロードスターキャピタルから学んだことです)

なので企業が無借金経営だと、健全な経営だということは分かるけど、成長する気あんまりないのかな?と思ったりもします。ナガワはどうなんでしょうね。

まとめ

- 売上利益ともに三協フロンテアは右肩上がり

- EPS・BPSも三協フロンテアは右肩上がり

- 配当実績も三協フロンティアが優秀

- 借金をほぼしていないのはナガワ。

- 三協フロンテアは急速に借金を返してきている。

- 東海リースは投資の魅力をあまり感じない

三協フロンテアが際立ちます。複数年で調べてみるといろんな比較ができ、より割安な株を見つけられると思います!

コメント